터미널 태양광 발전소에서 10년 이상 추구해 온 태양광 발전에 대해 "그리드 패리티"가 실현되었으며, 이로 인해 태양광 산업 체인의 비용에 대한 요구 사항이 더욱 엄격해졌습니다.

산업 체인 업스트림의 실리콘 부문에서는 탄소 중립으로 인해 녹색 전력에 대한 수요가 크며, 가장 느린 속도로 확장되는 실리콘 가격이 급격하게 상승하여 산업 체인의 원래 이익 분배에 큰 영향을 미칩니다. .

실리콘 웨이퍼 부문에서는 Shangji Automation과 같은 실리콘 웨이퍼의 새로운 세력이 전통적인 실리콘 웨이퍼 제조업체에 도전하고 있습니다.세포 부분에서는 N형 세포가 P형 세포를 대체하기 시작합니다.

이러한 모든 얽힌 사건은 투자자를 혼란스럽게 만들 수 있습니다.하지만 연차 보고서 말미에는 재무 데이터를 통해 각 태양광 발전 회사의 손익을 엿볼 수 있습니다.

이 게시물에서는 다음 두 가지 질문에 답하기 위해 수십 개의 PV 회사의 연간 결과를 검토하고 핵심 재무 데이터를 산업 체인의 다양한 부문으로 분류합니다.

1. 2021년에 PV 산업 체인의 어떤 부문이 수익을 냈습니까?

2. 앞으로 PV 산업체인의 이익은 어떻게 분배될 것인가?레이아웃에 적합한 세그먼트는 무엇입니까?

실리콘의 큰 이익이 실리콘 웨이퍼 개발을 촉진했지만, 셀은 사업 부진을 겪었다.

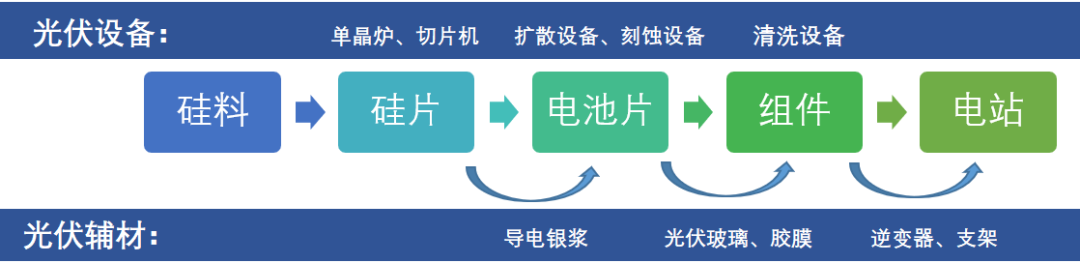

PV 산업 체인의 주요 부문에서 실리콘-웨이퍼-셀-모듈 사업 부문에 대한 재무 데이터 공개가 명확한 상장 PV 회사를 선택하고 각 회사의 다양한 사업 부문의 매출 및 가중 총 이익을 비교했습니다. , PV 산업 체인의 각 부문의 수익성 변화를 명확하게 반영합니다.

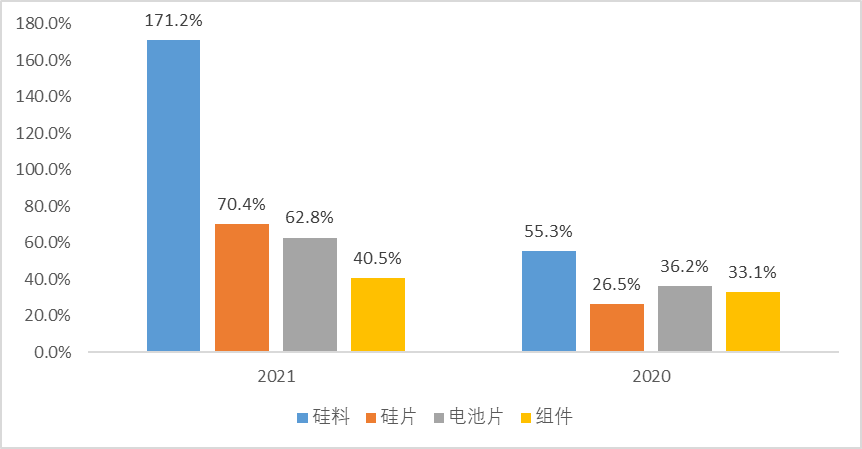

PV 산업 체인의 주요 부문의 수익 성장률은 업계 성장률보다 높습니다.CPIA 데이터에 따르면 2021년 전 세계 신규 PV 설치 용량은 약 170GW로 전년 대비 23% 증가했으며, 실리콘/웨이퍼/셀/모듈 매출 성장률은 171.2%/70.4%/62.8%였다. 각각 40.5%씩 감소하는 모습을 보였다.

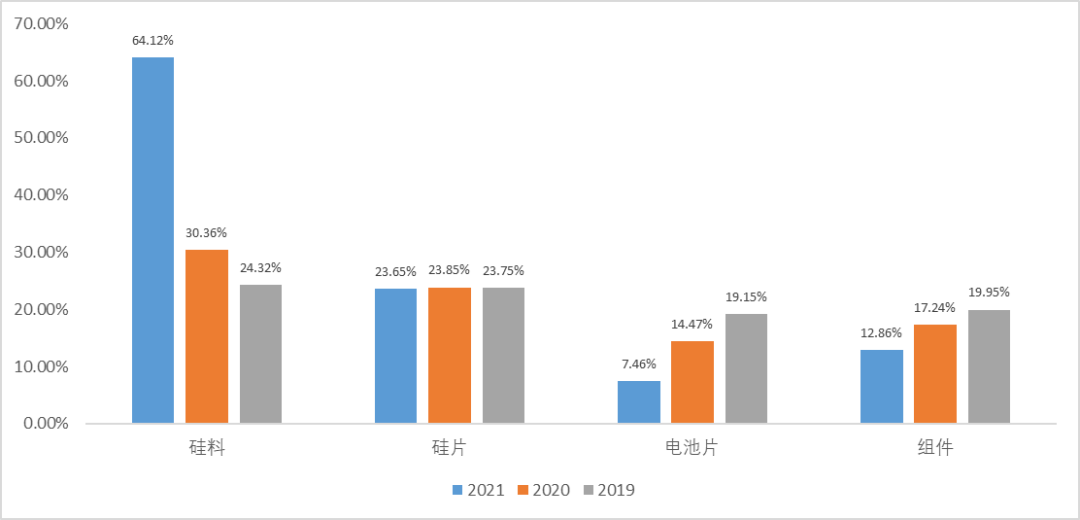

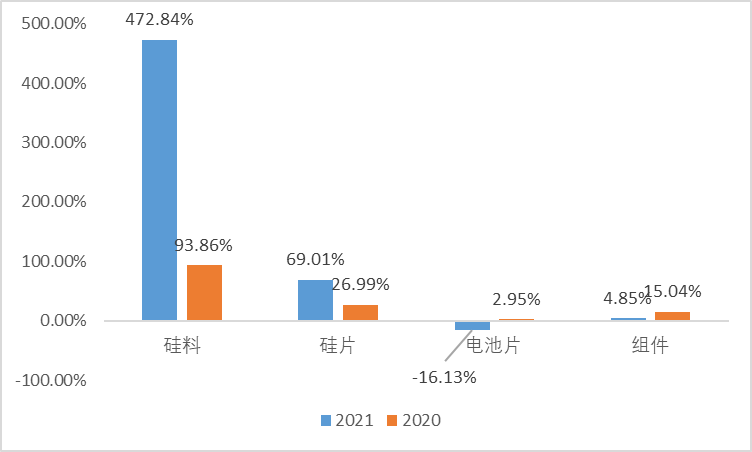

총마진 측면에서 보면, 실리콘의 평균 판매가격은 2020년 78,900/톤에서 2021년 193,000/톤으로 상승했습니다. 상당한 가격 인상에 힘입어 실리콘 총마진은 2020년 30.36%에서 2021년 64.12%로 크게 증가했습니다. 2021.

웨이퍼 부문은 실리콘 비용의 급격한 상승에도 불구하고 지난 3년 동안 총 마진이 약 24%를 유지하는 등 강력한 탄력성을 보여왔습니다.웨이퍼 부문의 안정적인 총 마진에는 두 가지 주요 이유가 있습니다. 첫째, 웨이퍼는 산업 체인에서 상대적으로 강력한 위치에 있고 다운스트림 셀 제조업체에 대한 강력한 협상력을 갖고 있어 대부분의 비용 압박을 완화할 수 있습니다.둘째, 실리콘 웨이퍼 제조업체의 중요한 생산 측면 중 하나인 Zhonghuan Semiconductor는 하이브리드 개편 및 210개의 실리콘 웨이퍼 프로모션을 완료한 후 수익성이 크게 향상되어 이 부문의 총 마진에서 안정화 역할을 수행했습니다.

셀과 모듈은 현재 실리콘 가격 인상 물결의 실제 피해자입니다.셀 매출총이익률은 14.47%에서 7.46%로 급락했고, 모듈 매출총이익률은 17.24%에서 12.86%로 떨어졌다.

셀 부문에 비해 모듈 부문의 총마진 실적이 더 좋은 이유는 핵심 모듈 기업들이 모두 통합 기업이고 차액을 벌 수 있는 중개인이 없어 압력에 더 강하기 때문이다.Aikosolar, Tongwei 및 기타 전지 회사는 다른 회사로부터 실리콘 웨이퍼를 구매해야 하므로 이익 마진이 분명히 압박을 받습니다.

PV 장비 부문에서 각 장비 공급업체의 재무 데이터는 매우 안정적입니다.매출총이익률 측면에서 각 장비업체의 가중 매출총이익률은 2020년 33.98%에서 2021년 34.54%로 증가해 주요 PV 부문의 각종 분쟁에 거의 영향을 받지 않았다.매출 측면에서는 8개 장비업체 전체 영업이익도 40% 증가했다.

실리콘 및 웨이퍼 부문 수익성의 업스트림에 가까운 PV 산업 체인의 전반적인 성과는 2021년 상대적으로 양호한 반면, 다운스트림 셀 및 모듈 부문은 발전소의 엄격한 비용 요구 사항의 적용을 받아 수익성이 감소합니다.

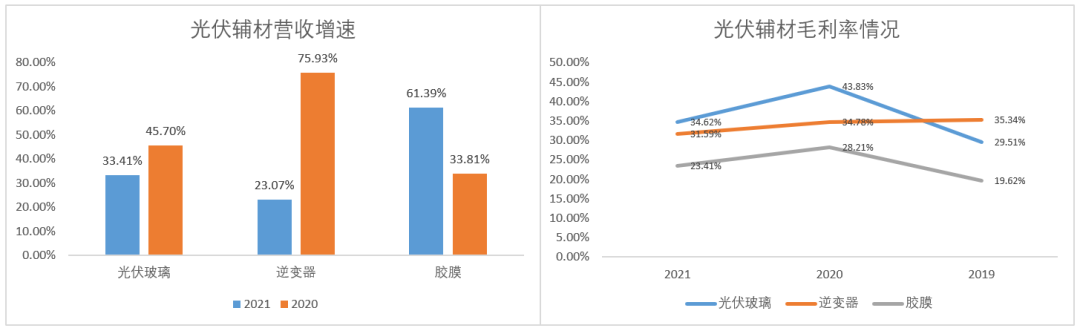

인버터, 태양광필름, 태양광유리 등 태양광부자재는 산업체인 다운스트림 고객을 대상으로 하기 때문에 2021년 수익성은 다양한 정도로 영향을 받았다.

앞으로 태양광 산업에는 어떤 변화가 일어날까요?

폭등한 실리콘 가격은 2021년 태양광 산업 체인의 이익 분배 패턴 변화의 주요 원인이다. 그렇다면 앞으로 실리콘 가격은 언제 하락할 것이며, 하락 후 태양광 산업 체인에는 어떤 변화가 일어날지 관심이 집중되고 있다. 투자자들의 관심을 받고 있습니다.

1. 실리콘 가격 판단: 평균 가격은 2022년에도 높은 수준을 유지하다가 2023년부터 급락하기 시작합니다.

ZJSC의 데이터에 따르면 2022년 글로벌 실리콘 유효 용량은 약 84만톤으로 전년 대비 약 50% 증가해 약 294GW의 실리콘 웨이퍼 수요를 지원할 수 있다.용량 할당 비율 1.2를 고려하면 2022년 실리콘 유효 용량 84만톤은 약 245GW의 PV 설치 용량을 충족할 수 있다.

2. 실리콘 웨이퍼 부문은 2023~2024년에 가격 전쟁이 시작될 것으로 예상됩니다.

2021년 이전 리뷰에서 알 수 있듯이 실리콘 웨이퍼 회사는 이러한 실리콘 가격 인상의 물결로 인해 본질적으로 이익을 얻고 있습니다.향후 실리콘 가격이 하락하면, 웨이퍼 업체들은 동종업체 및 다운스트림 부문의 압력으로 인해 웨이퍼 가격을 필연적으로 낮출 것이며, 총마진이 동일하거나 증가하더라도 GW당 총이익은 감소할 것입니다.

3. 2023년에는 셀과 모듈이 딜레마에서 회복될 것입니다.

현재 실리콘 가격 상승 물결의 가장 큰 "피해자"로서 셀 및 모듈 회사는 전체 산업 체인의 비용을 조용히 부담했습니다. 의심의 여지없이 대부분의 사람들은 실리콘 가격이 급락하기를 바랍니다.

2022년 PV 산업 체인의 전반적인 상황은 2021년과 유사할 것이며, 2023년에 실리콘 생산능력이 완전히 풀려나면 실리콘과 웨이퍼 부문은 가격 전쟁을 겪을 가능성이 가장 높으며, 다운스트림 모듈과 셀의 수익성은 하락할 것입니다. 세그먼트가 선택되기 시작합니다.따라서 현재 PV 산업 체인의 셀, 모듈 및 통합 회사는 더욱 주목받을 가치가 있습니다.

게시 시간: 2022년 6월 10일